15 Juli 2023

EUR/USD: Jatuhnya Inflasi Telah Menghancurkan Dolar

- Jadi, kita dapat memberi selamat (atau, sebaliknya, membuat marah) setiap orang dengan dimulainya proses dedolarisasi global. Seperti yang dilaporkan oleh Bloomberg, setelah tingkat inflasi di AS mendekati 3,0%, yang tidak jauh dari target Federal Reserve sebesar 2,0%, tampaknya titik balik perekonomian AS semakin dekat.

Pekan lalu, dolar menghadapi tekanan paling signifikan dari statistik ekonomi makro nasional selama lebih dari setahun. Indeks Harga Konsumen (CPI) yang diterbitkan pada hari Rabu, 12 Juli, menunjukkan kenaikan sebesar 0,2% pada bulan Juni, jauh dari perkiraan 0,3%. Indikator tahunan turun dari 4,0% menjadi 3,0%, mencapai level terendah sejak bulan Maret 2021. Inflasi inti juga turun dari 5,3% pada bulan Mei menjadi sebesar 4,8% pada bulan Juni, dibandingkan dengan perkiraan yang sebesar 5,0%.

Terhadap latar belakang perlambatan inflasi yang stabil, para pelaku pasar mulai mempertimbangkan baik penolakan kenaikan suku bunga Federal Reserve yang kedua, maupun perputaran kebijakan moneter yang akan segera terjadi. Menurut data CME Group FedWatch, kemungkinan regulator akan menaikkan suku bunga lagi setelah kenaikan 25 basis poin di bulan Juli telah turun dari 33% menjadi sebesar 20%. Akibatnya, sebagian besar instrumen keuangan berhasil melakukan serangan gencar terhadap dolar. Sementara itu, pasar benar-benar mengabaikan pernyataan Neel Kashkari, Presiden Federal Reserve Bank of Minneapolis, koleganya di Federal Reserve Bank of Richmond Thomas Barkin, dan anggota Dewan Federal Reserve Christopher Waller bahwa inflasi masih di atas tingkat target dan karenanya Federal Reserve siap melanjutkan kebijakan pengetatan (QT).

Kisah penurunan dolar tidak berakhir di situ. EUR/USD melanjutkan relinya setelah Biro Statistik Tenaga Kerja AS melaporkan pada hari Kamis, 13 Juli, bahwa Indeks Harga Produsen (PPI) telah tumbuh hanya sebesar 0,1% secara tahunan di bulan Juni (perkiraan adalah 0,4%, nilai bulan Mei adalah 0,9%). Akibatnya, Indeks Dolar DXY menembus level dukungan 100.00 dan jatuh ke nilai April 2022, dan EUR/USD mencapai level tertinggi sejak bulan Februari 2022, menandai tertinggi di 1.1244.

Banyak pelaku pasar memutuskan bahwa waktu terbaik untuk mata uang AS telah berakhir. Perekonomian AS akan melambat, inflasi akan mencapai nilai target, dan Federal Reserve akan memulai kampanye untuk melunakkan kebijakan moneternya. Akibatnya, paruh kedua tahun 2023 dan 2024 akan menjadi periode penguatan mata uang lainnya terhadap dolar. Hasil dari ekspektasi tersebut adalah jatuhnya Indeks Spot USD ke level terendah 15 bulan, dan hedge fund secara eksklusif terlibat dalam penjualan mata uang AS untuk pertama kalinya sejak bulan Maret.

Setelah minggu yang menghancurkan untuk dolar, EUR/USD berakhir di 1.1228. Mengenai prospek jangka pendek, pada saat penulisan ikhtisar ini, pada malam tanggal 14 Juli, sebanyak 30% analis memilih pertumbuhan lebih lanjut pasangan ini, sebanyak 55% untuk penurunannya, dan 15% sisanya mengambil sikap netral. Di antara indikator tren dan osilator pada D1, 100% berada di sisi hijau, meskipun sepertiga dari osilator memberi sinyal bahwa pasangan ini overbought atau jenuh beli.

Support terdekat untuk pasangan ini terletak di sekitar 1.1200, kemudian di 1.1170, 1.1090-1.1110, 1.1045, 1.0995-1.1010, dan 1.0895-1.0925. Bulls atau pasar naik akan menemui resistance di sekitar 1.1245, 1.1290-1.1310, 1.1355, 1.1475, dan 1.1715.

Periode pemadaman menjelang pertemuan Komite Pasar Terbuka Federal (FOMC) berikutnya, yang ditetapkan pada tanggal 26 Juli, akan dimulai pada tanggal 15 Juli. Oleh karena itu, tidak ada gunanya mengharapkan pernyataan apa pun dari pejabat Federal Reserve di minggu mendatang. Kutipan harga hanya akan dipengaruhi oleh data ekonomi makro yang mengenai pasar. Pada hari Selasa, 18 Juli, data penjualan ritel AS akan dirilis. Pada hari Rabu, 19 Juli, kita akan mengetahui apa yang terjadi dengan inflasi (CPI) di zona euro. Kemudian pada Kamis, 20 Juli, data pengangguran, aktivitas manufaktur, dan pasar perumahan di Amerika Serikat akan masuk.

GBP/USD: Potensi Pertumbuhan Tetap Ada

- Kembali pada akhir bulan Juni, kami berspekulasi bahwa GBP/USD mungkin menempuh jarak yang tersisa ke 1.3000 hanya dalam beberapa minggu atau bahkan beberapa hari. Dan kami benar. Dalam situasi saat ini, pound Inggris tidak melewatkan peluang untuk tumbuh: puncak minggu ini tercatat di ketinggian 1.3141, yang sesuai dengan level akhir bulan Maret - awal April 2022. Catatan akhir dari periode lima hari terdengar di tanda 1.3092.

Selain melemahnya dolar, pendorong lain dari pertumbuhan pound adalah laporan setengah tahunan penilaian sistem keuangan Inggris. Hal tersebut menunjukkan daya tahan perekonomian nasional di tengah siklus kenaikan suku bunga acuan yang berkepanjangan. Tidak seperti beberapa bank AS, bank-bank besar di Inggris mempertahankan kapitalisasi tinggi, dan laba mereka tumbuh. Hal ini menunjukkan bahwa mereka dapat menahan beberapa kenaikan suku bunga lagi tahun ini. Diharapkan pada pertemuan berikutnya pada tanggal 3 Agustus, Bank of England (BoE) akan menaikkan suku bunga sebesar 50 basis poin (bps) lagi menjadi 5,50%. Dan hal itu akan dilakukan terlepas dari potensi masalah ekonomi, karena perjuangan melawan kenaikan harga lebih penting. Inflasi konsumen (CPI) di negara itu pada bulan Mei adalah sebesar 8,7% (sebagai perbandingan, selama periode yang sama di Jerman adalah 6,1%, di Prancis 4,5%, di Jepang 3,2%, dan di AS 4,0% pada bulan Mei dan 3,0% pada bulan Juni).

Pasar tenaga kerja Inggris juga mendorong inflasi ke atas. Meski ada kenaikan suku bunga, laporan terbaru mencatat percepatan pertumbuhan upah menjadi 6,9% YoY. Tidak termasuk turbulensi selama pandemi Covid-19, hal ini adalah laju tercepat sejak 2001. Dan meskipun pengangguran meningkat bersamaan dengan upah, levelnya saat ini sebesar 4,0% masih rendah secara historis. Ya, pada bulan Agustus tahun lalu lebih rendah - 3,5%, tetapi apakah pertumbuhan hanya 0,5% hampir selama setahun? Tidak apa! (Atau hampir tidak ada).

Secara umum, di masa mendatang, tidak ada kendala besar yang dapat menghalangi Bank of England untuk melanjutkan pengetatan kebijakan moneter. Dengan demikian, prospek kenaikan suku bunga lebih lanjut akan terus mengisi layar mata uang Inggris dengan angin penarik. Dan, menurut sejumlah analis, GBP/USD, setelah menembus resistensi 1.3000, sekarang mungkin mengincar serangan di level 1.3500.

Namun, hal ini tidak berarti pertumbuhan seperti itu akan terjadi sekarang. "Dalam arti tertentu, pound telah mengalami overvaluation atau penaksiran yang lebih tinggi dengan latar belakang hawkish dari Bank of England dan tidak mungkin menunjukkan hasil yang kuat terhadap fase bearish atau penurunan dolar saat ini. Namun, trader sekarang akan menargetkan 1.3300 pada GBP/USD dengan asumsi kita dapat menutup minggu di atas 1.3000," yakin ahli strategi dari grup perbankan terbesar di Belanda, ING.

Kemungkinan konsolidasi pound dalam minggu mendatang juga disarankan oleh Scotiabank Kanada, tidak mengesampingkan penurunan ke 1.2900-1.3000 dan pertumbuhan lebih lanjut ke area 1.3300. Sentimen bullish juga didukung oleh United Overseas Bank Singapura. Ekonomnya percaya bahwa "momentum pertumbuhan yang kuat menunjukkan bahwa GBP/USD tidak mungkin mundur. Sebaliknya, lebih mungkin untuk terus bergerak menuju batas atas rata-rata pergerakan eksponensial mingguan. Level resistensi utama ini saat ini di 1.3335 ."

Mengenai prakiraan median untuk waktu dekat, saat ini hanya sekitar 25% ahli yang angkat bicara untuk pertumbuhan lebih lanjut pasangan ini. Posisi sebaliknya diambil sebanyak 50%, sisanya 25% mempertahankan netralitas. Adapun analisis teknis, semua 100% dari indikator tren dan osilator mengarah ke atas, meskipun seperempat dari yang terakhir berada di zona overbought atau jenuh beli. Jika pasangan ini bergerak ke selatan, maka akan menghadapi level dan zona support – 1.3050-1.3060, kemudian 1.2980-1.3000, 1.2940, 1.2850-1.2875, 1.2740-1.2755, 1.2675-1.2695, 1.2570, 1.2435-1.2450, 1.2300-1.2330. Jika pasangan ini naik, maka akan menemui resistance di level 1.3125-1.3140, 1.3185-1.3210, 1.3300-1.3335, 1.3425, 1.3605.

Peristiwa minggu mendatang yang perlu diperhatikan dalam kalender adalah hari Rabu, 19 Juli, ketika nilai indikator inflasi penting seperti Indeks Harga Konsumen (IHK) Inggris Raya akan diketahui. Menjelang akhir pekan kerja, Jumat, 21 Juli, data penjualan ritel di Tanah Air juga akan dipublikasikan. Angka-angka ini dapat berdampak signifikan pada nilai tukar, karena memberikan wawasan tentang pengeluaran konsumen dan aktivitas ekonomi secara keseluruhan, yang merupakan faktor kunci dalam keputusan Bank of England tentang suku bunga.

USD/JPY: Yen Menyenangkan Investor Sekali Lagi

- Untuk minggu kedua berturut-turut, investor yen mendapat penghargaan atas kesabaran mereka. USD/JPY melanjutkan penurunannya dari Bulan ke Bumi, menandai minimum lokal di 137.23. Jadi, sejak tanggal 30 Juni, hanya dalam dua minggu, mata uang Jepang telah naik lebih dari 780 poin terhadap dolar AS.

Dibandingkan dengan mata uang lain yang termasuk dalam keranjang DXY, yen tampaknya menjadi penerima manfaat utama. Pendukung utama mata uang safe-haven ini adalah ketakutan investor tentang resesi di AS dan menyempitnya selisih imbal hasil pada obligasi pemerintah AS. Korelasi antara Treasuries dan USD/JPY bukanlah rahasia bagi siapa pun. Jika hasil tagihan Treasury AS turun, yen menunjukkan pertumbuhan terhadap dolar. Pekan lalu, setelah publikasi data CPI, imbal hasil dari obligasi AS 10 tahun turun dari 3,95% menjadi 3,85%, dan obligasi 2 tahun – dari 4,85% menjadi 4,70%.

Spekulasi bahwa Bank of Japan (BoJ) mungkin akhirnya akan menyesuaikan kebijakan moneternya yang sangat longgar menuju pengetatan dalam beberapa bulan mendatang juga terus mendukung yen. Kami berbicara tentang spekulasi di sini, karena tidak ada sinyal jelas yang diberikan oleh Pemerintah negara atau pimpinan BoJ mengenai masalah ini.

Mari kita ingat bahwa di Bank Perancis, Societe Generale, diharapkan imbal hasil obligasi AS 5 tahun akan turun menjadi 2,66% dalam waktu satu tahun, yang akan memungkinkan USD/JPY menembus di bawah 130.00. Jika, pada saat yang sama, imbal hasil obligasi pemerintah Jepang (JGB) tetap pada level saat ini, pasangan ini bahkan bisa turun ke 125.00. Ekonom di Danske Bank memperkirakan tingkat USD/JPY di bawah 130.00 dalam cakrawala 6–12 bulan. Prakiraan serupa dibuat oleh ahli strategi di BNP Paribas: mereka menargetkan level 130.00 pada akhir tahun ini dan 123.00 pada akhir tahun 2024. Dengan latar belakang ini, banyak dana lindung nilai telah mulai aktif menjual dolar dan membeli yen.

Pekan lalu, USD/JPY berakhir di 138.75 setelah koreksi ke utara. Pada ulasan ini, sebanyak 45% analis yakin pasangan ini akan melanjutkan pertumbuhan dalam beberapa hari mendatang. Hanya 15% yang mendukung penurunan lebih lanjut, dan 40% mempertahankan sikap menunggu dan melihat. Indikator D1 adalah sebagai berikut: 100% osilator berwarna merah, tetapi 10% menandakan oversold atau jenuh jual. Keseimbangan antara hijau dan merah di antara indikator tren adalah 35% hingga 60%. Level support terdekat ada di zona 138.05-138.30, diikuti oleh 137.25-137.50, 135.95, 133.75-134.15, 132.80-133.00, 131.25, 130.60, 129.70, 128.10, dan 127.20. Resisten terdekat adalah 1.3895-1.3905, kemudian 139.85, 140.45-140.60, 141.40-141.60, 142.20, 143.75-144.00, 145.15-145.30, 146.85-147.15, 148.85, dan terakhir titik tertinggi pada bulan Oktober 2022 di 151.95.

Tidak ada informasi ekonomi signifikan yang terkait dengan ekonomi Jepang yang diharapkan di minggu mendatang. Namun, para trader mungkin ingin mencatat bahwa Senin, 17 Juli adalah hari libur di Jepang: negara tersebut merayakan Hari Kelautan.

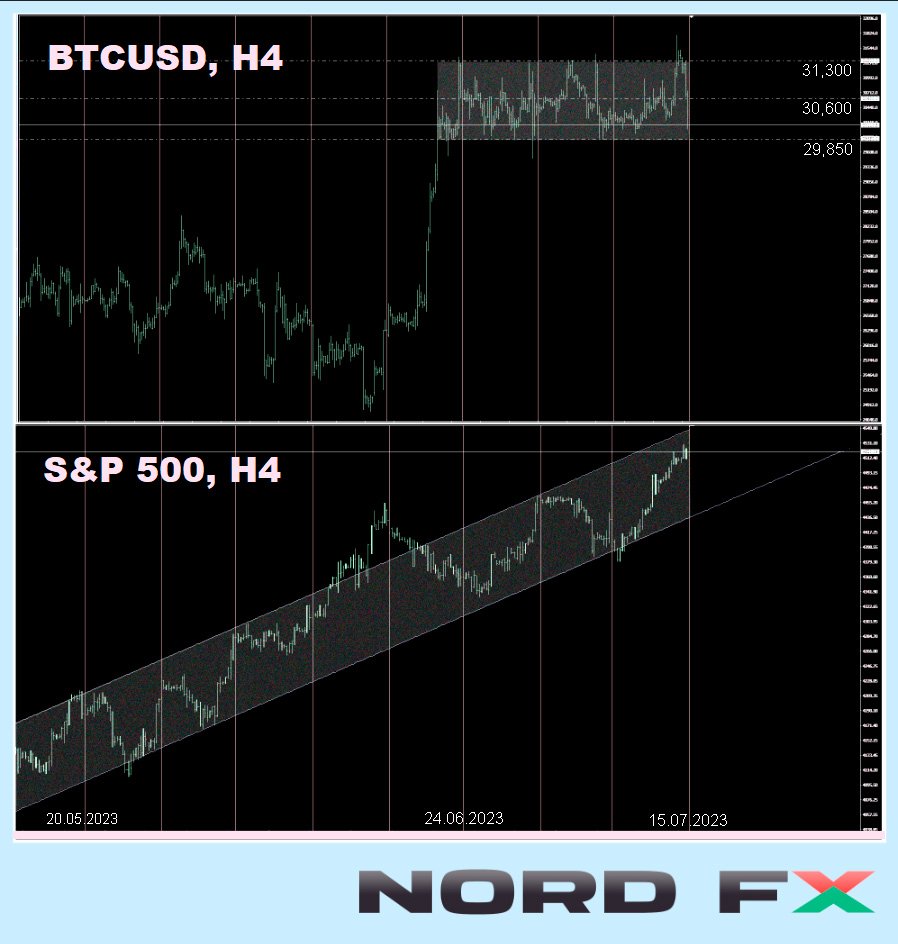

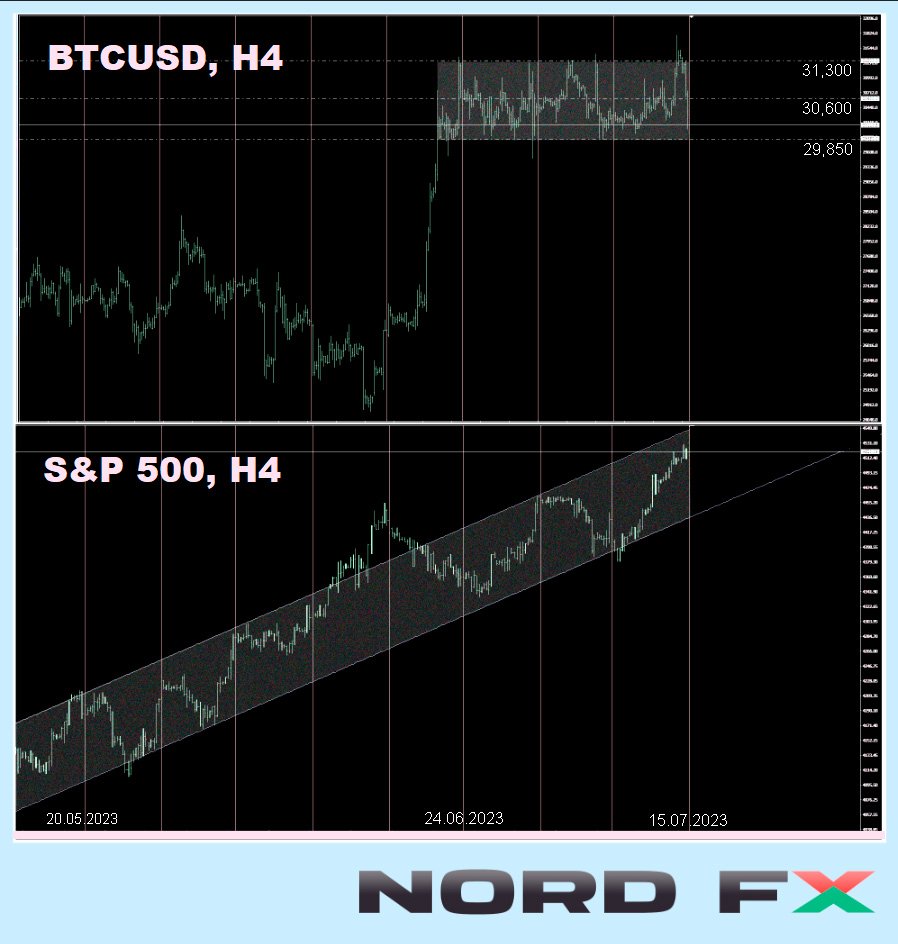

CRYPTOCURRENCIES: Karl Marx dan $120.000 untuk BTC

- Setelah perilisan data inflasi konsumen yang mengesankan di AS minggu lalu, pasar menjadi yakin akan segera ditinggalkannya pembatasan moneter oleh Fed dan beralih ke penurunan suku bunga utama. Dolar merespons ini dengan penurunan tajam, dan instrumen keuangan berisiko - dengan pertumbuhan. Indeks saham S&P500, Dow Jones, dan Nasdaq Composite naik, tetapi bukan bitcoin. Pasangan BTC/USD terus bergerak menyamping di sepanjang Titik Pivot $30.600, terjebak dalam kisaran sempit. Sepertinya ia telah benar-benar melupakan korelasi langsungnya dengan saham dan korelasi terbaliknya dengan dolar. Pada hari Kamis, 13 Juli, setelah rilis PPI Amerika, bitcoin masih mencoba menerobos ke utara, tetapi tidak berhasil: keesokan harinya bitcoin kembali dalam batas saluran sideways atau netral.

Mengapa hal ini terjadi? Apa yang mencegah emas digital melonjak seiring dengan pasar saham? Sepertinya tidak ada alasan yang sangat serius untuk ini. Meskipun analis menunjukkan tiga faktor yang membebani pasar crypto.

Yang pertama adalah profitabilitas penambangan yang rendah. Karena kompleksitas komputasi yang meningkat, ini tetap mendekati minimum historis. Apalagi disertai dengan ketakutan akan kemungkinan penurunan harga baru. Hal ini mendorong penambang untuk menjual tidak hanya koin yang baru ditambang (sekitar 900 BTC per hari), tetapi juga cadangan yang terakumulasi. Menurut data Bitcoinmagazine, para penambang telah mentransfer rekor volume koin ke bursa dalam enam tahun terakhir.

Selain dari para penambang, Pemerintah AS juga berkontribusi pada peningkatan pasokan. Hanya dalam satu hari, 12 Juli, pemerintah AS mentransfer koin senilai $300 juta ke bursa kripto. Dan ini adalah faktor negatif kedua. Terakhir, yang ketiga adalah bursa Mt.Gox yang bangkrut, yang harus membayar pelanggan semua yang tersisa di akunnya pada akhir Oktober. Jumlahnya setara dengan sekitar 135.900 BTC, dengan total sekitar $4,8 miliar. Pembayaran akan dilakukan dalam cryptocurrency, yang kemudian akan tersedia di pasar untuk dijual dan ditukar dengan uang fiat.

Tentu saja, semua ini tidak menambah kepositivan, meningkatkan pasokan tetapi tidak meningkatkan permintaan. Namun, mengingat volume perdagangan rata-rata bitcoin melebihi $12 miliar setiap hari, angka yang disebutkan tampaknya tidak terlalu apokaliptik. Dalam pandangan kami, alasan utama tren sideways saat ini adalah keseimbangan antara positif dan negatif. Positifnya adalah aplikasi untuk meluncurkan spot btc-ETF dari raksasa seperti BlackRock, Invesco, Fidelity, dan lainnya. Sisi negatifnya adalah meningkatnya tekanan peraturan di pasar crypto oleh Komisi Sekuritas dan Bursa AS (SEC).

Perlu dicatat bahwa SEC sebelumnya telah menolak semua aplikasi untuk BTC-ETF spot dan saat ini tidak ingin memberi mereka lampu hijau. Karenanya, perebutan dana tersebut bisa memakan waktu berbulan-bulan. Misalnya, keputusan akhir tentang aplikasi BlackRock tidak diharapkan paling cepat hingga pertengahan Q3 2023, dan paling lambat pertengahan Maret 2024, hanya sebulan sebelum BTC berikutnya berkurang separuh. Halving atau pembagian dua bisa menjadi pemicu tidak hanya untuk yang berikutnya, tetapi juga pertumbuhan BTC sebelumnya.

Menurut ekonom di Standard Chartered Bank, harga bitcoin dapat melebihi $50.000 tahun ini, dan bisa mencapai $120.000 pada akhir tahun depan. Dalam pandangan analis bank Geoff Kendrick, saat harga naik, penambang akan kembali ke strategi akumulasi. Seperti yang telah disebutkan, mereka saat ini menjual semua yang mereka miliki. Namun, ketika bitcoin diperdagangkan pada $50.000, penjualan mereka akan menurun dari 900 koin saat ini menjadi 180-270 per hari. Penurunan pasokan seperti itu harus mengarah pada pertumbuhan lebih lanjut dalam nilai aset. Secara umum, semuanya sejalan dengan teori ekonomi penawaran dan permintaan Karl Marx.

Selain para penambang, para investor institusional juga diharapkan untuk menunjukkan minat dalam mengumpulkan bitcoin, untuk mengantisipasi tidak hanya peluncuran spot BTC-ETF dan halving, tetapi juga pergeseran kebijakan moneter Federal Reserve dan melemahnya dolar. Seperti yang baru-baru ini dinyatakan oleh CEO dari Grayscale Investments, Michael Sonnenshein, menjadi jelas bahwa cryptocurrency pertama bukan lagi "mode yang lewat". "Berita terbaru [...] menggarisbawahi ketahanan kelas aset ini dalam arti yang lebih luas, dan banyak investor memandang [emas digital] sebagai peluang investasi yang unik."

Analis dan trader Michael Pizzino juga percaya bahwa dolar siap terdepresiasi secara signifikan. Namun, ia tidak mempertimbangkan skenario apokaliptik dari keruntuhan mata uang utama dunia, karena dinamika nilai tukarnya lebih lambat daripada kelas aset keuangan lainnya. Namun, Pizzino memprediksi tren penurunan USD yang stabil dalam periode mendatang dan redistribusi dana yang mendukung aset digital. Grafik makrografi menunjukkan tren kenaikannya, dan mengingat korelasi antara USD dan BTC, penurunan yang pertama dapat berkontribusi pada peningkatan nilai yang terakhir, diikuti oleh pertumbuhan aset kripto signifikan lainnya.

Robert Kiyosaki, penulis buku terkenal "Rich Dad, Poor Dad", mengklaim bahwa pada tahun 2024, bitcoin akan mencapai angka $120.000. Ekonom mendasarkan ramalannya pada fakta bahwa negara-negara BRICS (Brasil, Rusia, India, Cina, dan Afrika Selatan) akan segera pindah ke standar emas dan menerbitkan mata uang kripto mereka sendiri yang didukung oleh emas. Hal ini dapat merusak dominasi dolar AS dalam ekonomi dunia dan menyebabkan devaluasi. Beliau juga memperingatkan bahwa banyak lembaga keuangan tradisional mungkin bangkrut dalam waktu dekat karena keputusan yang ceroboh dan korupsi. Dalam hal ini, Kiyosaki merekomendasikan untuk melindungi uang Anda dari inflasi dengan membeli emas fisik dan bitcoin.

Angka serupa, hanya tidak di awal, tetapi di akhir tahun 2024, disebutkan oleh kepala penelitian di Matrixport, layanan keuangan kripto, Markus Thielen. Ia menyatakan dalam sebuah wawancara dengan CoinDesk bahwa kutipan dari cryptocurrency pertama dapat melampaui angka $125.000 pada akhir tahun depan. "Pada tanggal 22 Juni, bitcoin mencapai tertinggi tahunan baru. Sinyal ini secara historis menunjukkan akhir dari bearish dan awal dari pasar bullish," jelasnya.

Menurut Thielen, harga bitcoin bisa melonjak sebesar 123% selama 12 bulan dan 310% selama satu setengah tahun. Dengan pertumbuhan seperti itu, aset akan naik masing-masing menjadi $65.539 dan $125.731. Prakiraan ahli didasarkan pada profitabilitas rata-rata dari sinyal serupa di masa lalu: pada bulan Agustus 2012, Desember 2015, Mei 2019, dan Agustus 2020. (Thielen sengaja mengabaikan kasus pertama dengan pertumbuhan 5.285% selama 18 bulan, menyebutnya "epik " dan "tidak proporsional".).

Adapun untuk perkiraan jangka pendek, Michael Van De Poppe, pendiri perusahaan ventura Eight, percaya bahwa bitcoin sedang mempersiapkan lompatan ke $41.000. Analis populer ini mendasarkan pendapatnya pada pertumbuhan tingkat cryptocurrency pertama dan level Fibonacci baru-baru ini. Menurutnya, "tinggi tahunan sebelumnya untuk BTC telah diatasi pada bulan April. Dan sekarang kami melihat titik tertinggi yang semakin tinggi karena para trader membangun momentum dan posisi bullish." "Untuk melanjutkan tren naik, yang kami sebut sebagai siklus bullish, bitcoin perlu mencapai titik tertinggi yang baru dan lebih jelas," jelas Michael Van De Poppe. "Ada beberapa poin yang memungkinkan menentukan kemungkinan pertumbuhan lebih lanjut menggunakan level Fibonacci. Dan sekarang saya akan mengatakan bahwa ada reli ke $41.000 ke depan."

"Ada dua skenario: kenaikan di atas maksimum saat ini, diikuti oleh beberapa konsolidasi dan kemunduran sebelum pertumbuhan baru. Atau konsolidasi pada level saat ini, dan kemudian percepatan pertumbuhan dalam beberapa bulan mendatang. Untuk bitcoin, ini adalah perilaku yang cukup standar. Dan maka kita akan pergi ke $41.000 atau bahkan $42.500," prediksi analis.

Saat penulisan ulasan ini pada Jumat malam, 14 Juli, BTC/USD diperdagangkan di sekitar $30.180. Kapitalisasi pasar total pasar crypto sedikit meningkat dan mencapai $1,198 triliun ($1,176 triliun seminggu yang lalu). Indeks Ketakutan & Keserakahan Crypto berada di zona Keserakahan dan berdiri di 60 poin (55 poin seminggu yang lalu).

NordFX Analytical Group

Pemberitahuan: Materi-materi ini bukanlah rekomendasi atau pedoman investasi untuk bekerja di pasar keuangan dan dimaksudkan hanya untuk tujuan informasi saja. Perdagangan di pasar keuangan berisiko dan dapat mengakibatkan hilangnya dana yang didepositkan sepenuhnya.