EUR/USD: Perekonomian AS Memberikan Kejutan

● Dua peristiwa paling penting minggu lalu terjadi pada hari Kamis, 25 Januari. Pada hari ini, Bank Sentral Eropa (ECB) mengadakan pertemuan, dan data PDB awal AS untuk Q4 2023 dipublikasikan.

Seperti yang diharapkan, ECB mempertahankan suku bunga utama tidak berubah pada 4,50%. Regulator juga mempertahankan parameter penting lainnya dalam kebijakan moneternya. Pada konferensi pers setelah pertemuan tersebut, Presiden ECB Christine Lagarde menahan diri untuk mengomentari kemungkinan jadwal penurunan suku bunga. Ia mengulangi pernyataannya sebelumnya, dan mencatat bahwa anggota Dewan Pengurus ECB percaya bahwa terlalu dini untuk membahas pelonggaran kebijakan. Namun, Lagarde menyoroti bahwa pertumbuhan upah sudah menurun dan menambahkan bahwa mereka mengantisipasi penurunan inflasi lebih lanjut sepanjang tahun 2024.

● Secara keseluruhan, acara pertama berlalu tanpa kejutan, berbeda dengan acara kedua. Data awal PDB untuk Q4 2023 yang dirilis oleh Biro Analisis Ekonomi AS menunjukkan perkiraan perlambatan pertumbuhan ekonomi Amerika dibandingkan dengan tingkat yang sangat tinggi pada Q3 (4,9%), mencapai 3,3% secara tahunan. Namun, angka ini jauh di atas perkiraan konsensus pasar, yang mengantisipasi perlambatan lebih besar hingga 2,0%. Dengan demikian, sepanjang tahun 2023, perekonomian negara tumbuh sebesar 2,5% (dibandingkan 1,9% pada tahun 2022). Data tersebut mengkonfirmasi ketahanan perekonomian nasional terhadap siklus kenaikan suku bunga yang paling signifikan sejak tahun 1980an – dibandingkan dengan perlambatan yang diperkirakan, perekonomian justru terus tumbuh pada tingkat di atas tren historis (1,8%).

Hasil yang mengesankan ini merupakan kejutan bagi para pelaku pasar. Zona-zona tersebut terlihat sangat 'luar biasa' dibandingkan dengan kinerja zona mata uang lainnya. Misalnya, PDB Jepang terus merangkak kembali ke tingkat sebelum pandemi COVID-19, dan PDB Zona Euro tampaknya mengalami stagnasi selama beberapa waktu. Hal ini menguntungkan dolar, karena perekonomian yang stabil memungkinkan Federal Reserve untuk menunda dimulainya pelonggaran kebijakan moneter dan mempertahankan tindakan pembatasan untuk jangka waktu yang lebih lama. Menurut kutipan CME futures, kemungkinan penurunan suku bunga di bulan Maret saat ini sebesar 47%, hampir setengah dari perkiraan bulan lalu (sebesar 88%). Banyak ahli percaya bahwa Fed akan mulai secara bertahap mengurangi biaya pinjaman dana federal tidak lebih awal dari pada bulan Mei atau Juni, sambil menunggu tanda-tanda yang mengkonfirmasi keberlanjutan perlambatan inflasi.

Biro Statistik Tenaga Kerja AS juga melaporkan pada tanggal 25 Januari bahwa jumlah klaim pengangguran awal untuk minggu yang berakhir tanggal 20 Januari naik menjadi 214 ribu, melebihi angka dan perkiraan minggu sebelumnya sebesar 200 ribu. Meski mengalami sedikit peningkatan, nilai sebenarnya masih merupakan salah satu level terendah sejak akhir tahun lalu.

● Seperti yang telah disebutkan sebelumnya, situasi ekonomi di Zona Euro tampak jauh lebih buruk, diperburuk oleh aksi militer Rusia di Ukraina dan melemahnya perekonomian China, mitra penting Eropa. Dengan latar belakang ini, ECB mungkin menjadi bank sentral yang paling terburu-buru di antara bank sentral G10 untuk mulai menurunkan suku bunga. Langkah seperti itu akan memberikan tekanan yang kuat pada mata uang bersama Eropa, menempatkan euro pada posisi yang tidak menguntungkan di segmen Carry-trade. Selain itu, keuntungan dolar sebagai mata uang safe-haven tidak boleh diabaikan.

● Indeks dolar DXY mendapat dukungan kuat di level 100.00 pada akhir tahun lalu, rebound atau melambung ke atas, dan telah berkonsolidasi di sekitar 103.00 selama seminggu terakhir, tampaknya 'bertahan' pada rata-rata pergerakan 200 hari. Pelaku pasar sedang menunggu pertemuan Komite Pasar Terbuka Federal (FOMC) Federal Reserve AS, yang dijadwalkan pada hari Rabu, 31 Januari, di tengah data PDB yang kuat dan bukti disinflasi yang meyakinkan. Kemungkinan besar, seperti halnya ECB, tingkat suku bunga akan tetap pada level saat ini (5,50%). Selain itu, pernyataan Ketua Federal Reserve Jerome Powell, serupa dengan pernyataan ECB, diperkirakan akan berhati-hati mengenai jadwal penurunan suku bunga. Namun, nadanya yang lebih mendukung mengenai penurunan inflasi mungkin cukup untuk mengembalikan kepercayaan pasar pada awal pelonggaran kebijakan moneter pada awal bulan Maret. Dalam hal ini, DXY dapat melanjutkan pergerakannya menuju 100,00. Jika tidak, pembaruan puncak bulan Desember di 104.28 tampaknya cukup masuk akal.

● Data pengeluaran konsumsi pribadi di AS dirilis pada akhir minggu kerja, pada hari Jumat, 26 Januari. Indeks Harga Pengeluaran Konsumsi Pribadi Inti (PCE) menunjukkan kenaikan bulanan dari 0,1% menjadi 0,2%, yang sepenuhnya sesuai dengan perkiraan. Secara tahunan, indeks berada pada angka 2,9%, lebih rendah dari nilai sebelumnya (sebesar 3,2%) dan perkiraan (sebesar 3,0%).

Angka-angka ini tidak berdampak signifikan terhadap nilai tukar, dan EUR/USD menutup minggu ini di 1.0854. Saat ini, mayoritas ahli memperkirakan penguatan dolar AS dalam waktu dekat. Di antara mereka, sebanyak 80% memilih apresiasi dolar, 0% memihak euro, dan 20% sisanya memilih posisi netral. Namun, dalam perspektif bulanan, keseimbangan kekuatan antara bullish (merah), bearish (hijau), dan netral (abu-abu) tersebar secara merata: masing-masing sepertiganya. Pembacaan osilator pada jangka waktu D1 mengkonfirmasi perkiraan analis: 100% di antaranya berwarna merah (15% menunjukkan kondisi oversold/jenuh jual). Di antara indikator-indikator tren, keseimbangan kekuatan adalah sebanyak 65% berpihak pada kelompok merah dan sekitar 35% berpihak pada kelompok hijau. Level support terdekat untuk pasangan ini terletak di zona 1.0800-1.0820, diikuti oleh 1.0725-1.0740, 1.0620-1.0640, 1.0500-1.0515, dan 1.0450. Bulls akan menghadapi resistensi di area 1.0905-1.0925, 1.0985-1.1015, 1.1110-1.1140, 1.1230-1.1275, 1.1350, dan 1.1475.

● Pada minggu mendatang, selain pertemuan FOMC dan konferensi pers yang telah disebutkan di atas, kita mengharapkan perilisan data PDB Q4 dari Jerman dan Zona Euro pada hari Selasa, 30 Januari. Pada hari Rabu, kita akan melihat volume penjualan ritel dan data Konsumen. Indeks Harga (CPI) di Jerman, serta kondisi lapangan kerja di sektor swasta AS dari ADP. Pada hari Kamis, 1 Februari, data inflasi (CPI) untuk Zona Euro dan aktivitas bisnis di sektor manufaktur (PMI) AS akan dipublikasikan. Selain itu, pada tanggal 1 dan 2 Februari, kita biasanya akan menerima banyak statistik dari pasar tenaga kerja AS, termasuk tingkat pengangguran dan jumlah lapangan kerja baru yang diciptakan di luar sektor pertanian (Non-Farm Payrolls, NFP).

GBP/USD: Inflasi Terus Mendorong Pound

● Laporan penjualan ritel yang dirilis pada tanggal 19 Januari di Inggris ternyata mengecewakan. Volume penjualan ritel di bulan Desember turun sebesar -3,2% menyusul kenaikan sebesar 1,4% di bulan sebelumnya, sementara analis memperkirakan penurunan -0,5%. Secara tahunan, indikator ini menurun sebesar -2,4% setelah meningkat sebesar 0,2% pada bulan sebelumnya (perkiraan -1,1%). Penjualan tidak termasuk bahan bakar turun sebesar -3,3% bulan ke bulan dan -2,1% tahun ke tahun, dibandingkan perkiraan para ahli masing-masing sebesar -0,6% dan -1,3%.

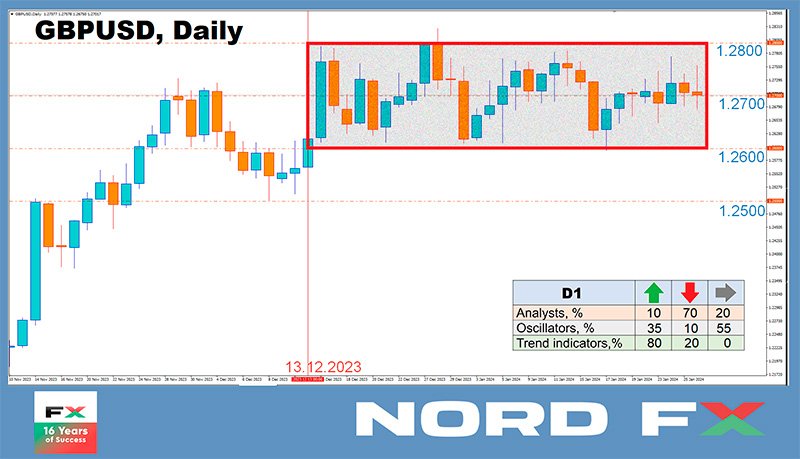

Namun, meskipun demikian, GBP/USD tidak hanya mempertahankan posisinya dalam saluran lateral enam minggu di level 1.2600-1.2800 tetapi bahkan berusaha untuk berkonsolidasi di paruh atasnya. Para analis percaya bahwa mata uang Inggris terus didukung oleh ekspektasi bahwa Bank of England (BoE) kemungkinan akan menjadi bank terakhir yang menurunkan suku bunganya pada tahun ini.

● Perlu diingat bahwa data inflasi bulan Desember menunjukkan Indeks Harga Konsumen (CPI) di Inggris naik bulan ke bulan dari sebelumnya -0,2% menjadi sebesar 0,4% (perkiraan konsensus adalah 0,2%), dan tahun ke tahun mencapai 4,0% (dibandingkan nilai sebelumnya sebesar 3,9% dan ekspektasi 3,8%). Angka CPI inti tetap pada level sebelumnya yaitu sebesar 5,1% tahun-ke-tahun. Menyusul perilisan laporan ini, yang menunjukkan peningkatan inflasi, Perdana Menteri Inggris Rishi Sunak dengan cepat berusaha meyakinkan pasar. Ia menyatakan, rencana perekonomian pemerintah tetap sehat dan terus berjalan, dengan berhasil menurunkan inflasi dari sebesar 11% menjadi sebesar 4%. Namun, meski ada pernyataan optimis dari Perdana Menteri, banyak pelaku pasar kini lebih yakin bahwa Bank of England akan menunda dimulainya pelonggaran kebijakan moneternya hingga akhir tahun. “Kekhawatiran bahwa proses disinflasi mungkin terhenti mungkin telah meningkat,” tulis ekonom Commerzbank pada saat itu. "Dan pasar kemungkinan akan bertaruh bahwa Bank of England akan merespons dengan tepat dan, oleh karena itu, lebih berhati-hati mengenai waktu penurunan suku bunga pertama."

● Mata uang Inggris juga didukung oleh data awal aktivitas bisnis di negara tersebut, yang dirilis pada hari Rabu, 24 Januari. PMI Manufaktur naik dari sebesar 46.2 menjadi sebesar 47.3, dibandingkan perkiraan sebesar 46.7. Selain itu, PMI Jasa dan PMI Komposit secara kokoh berada di zona pertumbuhan (di atas 50 poin). PMI Jasa meningkat dari sebelumnya 53.4 menjadi sebesar 53.8 (perkiraan sebesar 53.2), dan PMI Komposit naik dari sebelumnya 52.1 menjadi sebesar 52.5 (perkiraan sebesar 52.2). Dari angka-angka ini, pasar menyimpulkan bahwa perekonomian negara tersebut mampu menahan suku bunga tinggi untuk jangka waktu yang lama.

● GBP/USD menutup minggu sebelumnya di level 1.2701. Mengenai perkiraan analis untuk beberapa hari mendatang, sentimen serupa dengan EUR/USD: sebanyak 70% memilih penurunan pasangan ini, hanya sekitar 10% yang mendukung kenaikannya, dan 20% sisanya memilih untuk tetap netral. Prospek jangka panjang dan bulanan lebih ambigu. Di antara indikator tren pada jangka waktu D1, berbeda dengan pendapat para spesialis, terdapat preferensi yang jelas terhadap mata uang Inggris: sebanyak 80% menunjukkan kenaikan pada pasangan, sementara 20% menunjukkan penurunan. Di antara osilator, sebanyak 35% mendukung pound, sekitar 10% mendukung dolar, dan 55% sisanya mempertahankan sikap netral. Jika pasangan ini bergerak ke selatan, level dan zona support di 1.2595-1.2610, 1.2500-1.2515, 1.2450, 1.2330, 1.2210, 1.2070-1.2085 menunggunya. Jika terjadi pergerakan ke atas, pasangan ini akan menghadapi resistensi di level 1.2750-1.2765, 1.2785-1.2820, 1.2940, 1.3000, dan 1.3140-1.3150.

● Selain pertemuan FOMC Federal Reserve AS, kita juga akan mengadakan pertemuan Bank of England pada minggu mendatang. Dijadwalkan pada hari Kamis, 1 Februari, dan menurut perkiraan, BoE juga diperkirakan akan mempertahankan suku bunga pinjaman pada level saat ini sebesar 5,25%. Selain itu, tidak ada peristiwa penting lainnya terkait perekonomian Inggris yang diantisipasi dalam waktu dekat.

USD/JPY: Apakah Pergerakan Menuju 150.00 Berlanjut?

● Indeks Harga Konsumen (CPI) di wilayah Tokyo secara tak terduga turun dari sebelumnya 2,4% menjadi sebesar 1,6% pada bulan Januari, dan angka tersebut tidak termasuk harga pangan dan energi turun dari sebelumnya 3,5% menjadi sebesar 3,1%. Melemahnya tekanan inflasi secara signifikan dapat menyebabkan Bank of Japan (BoJ) menahan diri untuk tidak melakukan pengetatan kebijakan moneter di masa mendatang.

Perkiraan tersebut juga didukung oleh laporan ekonomi bulanan pemerintah Jepang yang diterbitkan pada hari Kamis, 25 Januari. Laporan tersebut menyatakan bahwa dampak gempa kuat di Semenanjung Noto di tengah Honshu, pulau utama Jepang, dapat menurunkan PDB nasional sebesar 0,5%. Perkiraan ini meningkatkan kemungkinan bahwa Bank of Japan akan mempertahankan kebijakan moneter ultra-longgarnya setidaknya hingga pertengahan tahun 2024. Oleh karena itu, segala spekulasi mengenai kenaikan suku bunga pada bulan April dapat diabaikan.

Risalah pertemuan Bank Sentral Jepang bulan Desember memperkuat pandangan ini. Tercatat bahwa para anggota Dewan sepakat bahwa "kebijakan yang akomodatif perlu dipertahankan dengan sabar." Banyak anggota (kutipan lain) "menyatakan bahwa kita perlu mengkonfirmasi siklus inflasi upah yang positif untuk mempertimbangkan isu penghapusan suku bunga negatif dan YCC secara bertahap." "Beberapa anggota mengatakan mereka tidak melihat risiko Bank Sentral terlambat dari jadwal dan dapat menunggu perkembangan negosiasi upah tahunan pada musim semi ini." Dan seterusnya dengan nada yang sama.

● Ekonom MUFG Bank di Jepang percaya bahwa situasi saat ini tidak menghalangi penjualan yen. “Mengingat pandangan kami mengenai penguatan dolar AS dalam waktu dekat dan penurunan data inflasi [di Jepang] yang lebih signifikan dari perkiraan,” tulis mereka, “kami mungkin melihat peningkatan minat terhadap posisi Carry-trade didanai oleh yen, yang akan berkontribusi pada kenaikan lebih lanjut USD/JPY." Ahli strategi dari MUFG berpendapat bahwa pasangan ini akan terus bergerak ke utara, menuju 150.00. Namun, ketika mendekati level tersebut, ancaman intervensi mata uang oleh otoritas keuangan Jepang diperkirakan akan meningkat secara bertahap.

Demi kepentingan yang adil, perlu dicatat bahwa masih ada pihak yang percaya bahwa BoJ akan segera beralih ke kebijakan yang lebih ketat. Misalnya, para ahli di Rabobank Belanda masih berpegang pada perkiraan yang menunjukkan bahwa regulator dapat menaikkan suku bunga pada awal bulan April. “Namun,” para ahli bank tersebut menulis, “semuanya akan bergantung pada data upah yang kuat dari negosiasi musim semi dan bukti perubahan perilaku perusahaan mengenai upah dan harga.” "Perkiraan kami, yang melihat USD/JPY mengakhiri tahun ini di 135.00, mengasumsikan bahwa Bank of Japan akan menaikkan suku bunga tahun ini," lanjut para ekonom Rabobank. Namun, mereka menambahkan bahwa masih terdapat kemungkinan kekecewaan terhadap laju kenaikan suku bunga.

● USD/JPY mencatat puncaknya selama seminggu terakhir di 148.69, berakhir sedikit lebih rendah di 148.11. Dalam perkiraan jangka pendek, sebanyak 30% ahli mengantisipasi penguatan dolar lebih lanjut, sekitar 30% memihak yen, dan 40% sisanya bersikap netral. Mengenai indikator tren dan osilator pada jangka waktu D1, semuanya 100% mengarah ke utara, meskipun 10% di antaranya berada di zona overbought atau jenuh beli. Level support terdekat terletak di zona 146.65-146.85, disusul 146.00, 145.30, 143.40-143.65, 142.20, 141.50, dan 140.25-140.60. Level resistance diposisikan pada 148.55-148.80, 149.85-150.00, 150.80, dan 151.70-151.90.

● Tidak ada peristiwa signifikan terkait perekonomian Jepang yang diantisipasi pada minggu mendatang.

CRYPTOCURRENCIES: Mengapa Bitcoin Jatuh

● Pada tanggal 10 Januari, Komisi Sekuritas dan Bursa AS (SEC) menyetujui sebanyak 11 permohonan dari perusahaan investasi untuk meluncurkan dana yang diperdagangkan di bursa spot (ETF) berdasarkan bitcoin. Dengan latar belakang ini, kuotasi mata uang kripto utama untuk sesaat melonjak ke $47,787, sebuah level yang terakhir terlihat pada musim semi tahun 2022. Namun, alih-alih pertumbuhan yang diharapkan, bitcoin kemudian jatuh dan mencatat nilai minimum lokal $38,540 pada tanggal 23 Januari. Hanya dalam 12 hari, cryptocurrency tersebut kehilangan hampir 20% nilainya. Menurut beberapa pakar, ini adalah kasus klasik skenario "beli rumor, jual berita". Awalnya, terjadi kenaikan signifikan yang dipicu oleh spekulasi tentang peluncuran ETF berbasis bitcoin. Kini setelah dana tersebut beroperasi, pelaku pasar mulai aktif mengambil keuntungan.

● Namun, ada alasan lain atas penurunan ini, yang tercermin dalam angka-angka spesifik. Arus masuk modal ke BTC-ETF, banyak di antaranya diluncurkan oleh pemain besar Wall Street seperti BlackRock, ternyata lebih kecil dari yang diharapkan. Tampaknya para investor kecewa dengan cryptocurrency. Menurut CoinShares, 10 dana baru telah mengumpulkan $4.7 miliar pada akhir Selasa. Sementara itu, $3,4 miliar mengalir dari perwalian Grayscale, yang dianggap sebagai pemegang bitcoin terbesar di dunia dan kini juga telah diubah menjadi BTC-ETF. Logikanya, sebagian besar dana kemungkinan besar baru saja berpindah dari investor Grayscale ke 10 dana baru dengan biaya lebih rendah. Jika hal ini terjadi, maka arus masuk investasi baru bersih hanya sebesar $1,3 miliar. Terlebih lagi, dalam beberapa hari terakhir, hal ini telah menghasilkan arus keluar bersih sebesar $25 juta.

Penting juga untuk dicatat bahwa sejak persetujuan BTC-ETF, bersama dengan spekulan jangka pendek dan investor Grayscale, aksi jual telah dipengaruhi oleh manajer kebangkrutan bursa kripto FTX dan terutama oleh para penambang. Bersama-sama, mereka telah mengeluarkan koin senilai $20 miliar ke pasar, yang sebagian besar milik para penambang. Mereka sangat prihatin dengan meningkatnya kesulitan komputasi dan halving di bulan April, yang akan memaksa banyak dari mereka gulung tikar. Hasilnya, sejak tanggal 10 Januari, para penambang telah mengirimkan rekor 355,000 BTC senilai $15 miliar ke bursa kripto, tertinggi dalam enam tahun. Dalam keadaan ini, permintaan untuk ETF bitcoin spot sebesar $4,7 miliar (atau secara realistis $1,3 miliar) tampaknya tidak terlalu besar dan tidak mampu mengkompensasi arus keluar dana yang diakibatkannya. Oleh karena itu, kita menyaksikan penurunan harga aset digital utama yang begitu signifikan.

Selain bitcoin, altcoin utama, termasuk Ethereum (ETH), Solana (SOL), Cardano (ADA), Avalanche (AVAX), Dogecoin (DOGE), Binance Coin (BNB), dan lainnya, juga mengalami kerugian. Analis percaya bahwa perbaikan di pasar saham juga memberikan tekanan tambahan pada mata uang kripto – selama tiga minggu terakhir, baik indeks Amerika dan Eropa telah menunjukkan pertumbuhan.

● Peter Schiff, presiden Euro Pacific Capital, tidak melewatkan kesempatan untuk menyombongkan diri atas pembeli saham ETF bitcoin. Ia percaya bahwa persetujuan dana ini tidak menciptakan permintaan baru terhadap cryptocurrency. Menurut pemodal, para investor yang sebelumnya membeli cryptocurrency di pasar spot atau berinvestasi di saham perusahaan pertambangan dan Coinbase kini hanya mengalihkan investasi mereka ke ETF. “Menggeser kursi geladak tidak akan menyelamatkan kapal dari tenggelam,” prediksi pendukung emas fisik ini.

Schiff berpendapat bahwa nasib apra investor pada produk spot akan serupa dengan mereka yang berinvestasi di ETF BITO berjangka, yang diluncurkan pada musim gugur 2021. Saat ini, saham dana ini diperdagangkan dengan diskon sebesar 50%, menyiratkan bahwa bitcoin juga diperkirakan akan turun menjadi sekitar $25,000. Sejak tanggal 10 Januari 2024, harga saham BTC-ETF telah turun sebesar 20% atau lebih dari puncaknya. Saham FBTC paling terkena dampaknya, dengan penurunan nilainya sebesar 32% dalam dua minggu. “Saya pikir VanEck harus mengubah ticker ETF-nya dari HODL menjadi GTFO [dari 'hold' atau yang menahan menjadi 'get the heck out' atau yang berarti keluar],” komentar Schiff dengan sinis tentang situasi tersebut.

● Caroline Mauron, kepala OrBit Markets, mengatakan kepada Bloomberg bahwa jika bitcoin gagal untuk segera memantapkan dirinya di atas $40,000, hal itu dapat memicu likuidasi besar-besaran posisi di pasar berjangka, disertai dengan arus keluar modal yang panik dari dunia kripto.

Seorang analis yang menggunakan nama samaran Ali mengilustrasikan pola harga dari dua siklus terakhir dan, seperti Caroline Mauron, menyarankan penurunan lebih lanjut dalam nilai koin. Pakar mencatat bahwa dalam reli sebelumnya, bitcoin mengikuti pola yang konsisten: pertama mencapai level Fibonacci 78.6% dan kemudian terkoreksi hingga 50%. Jadi, menurut model ini, penurunan pasangan BTC/USD ke $32.700 (50%) tidak menutup kemungkinan.

Trader Mikeystrades juga mengizinkan penurunan hingga $31.000 dan menyarankan agar tidak membuka posisi buy. “Simpan uang Anda sampai pasar mulai menunjukkan kekuatan bullish dan mengikuti aliran pesanan,” saran pakar tersebut.

Seorang trader kripto yang dikenal sebagai EliZ memperkirakan penurunan harga bitcoin menjadi $30,000. “Saya memperkirakan distribusi bearish dalam dua hingga tiga bulan ke depan, namun paruh kedua tahun 2024 akan benar-benar bullish. Titik-titik stop ini diperlukan untuk menjaga pasar tetap sehat,” ujarnya.

● Michael Van De Poppe, pendiri dari MN Trading, memiliki pandangan berbeda. ia menekankan bahwa bitcoin telah mengumpulkan likuiditas dan mendekati titik terendah lokal. "Beli pada harga terendah. Bitcoin di bawah $40.000 adalah sebuah peluang," desak sang analis. Yann Allemann, salah satu pendiri Glassnode, percaya bahwa reli bullish di pasar bitcoin akan dimulai pada paruh pertama tahun 2024, dengan nilai koin meningkat menjadi $120.000 pada awal bulan Juli. Perkiraan ini didasarkan pada dinamika perubahan nilai aset di masa lalu setelah munculnya pola bullish flag pada grafik.

● Memang benar, skenario negatif tidak boleh diabaikan. Namun, penting untuk mempertimbangkan bahwa tekanan saat ini sebagian besar disebabkan oleh faktor sementara, sementara tren jangka panjang terus mendukung emas digital. Misalnya, sejak musim gugur tahun 2021, terjadi peningkatan proporsi koin yang tidak aktif selama lebih dari setahun. Indikator ini kini menunjukkan rekor sebesar 70%. Semakin banyak orang yang mempercayai bitcoin sebagai alat untuk perlindungan dan tabungan inflasi. Jumlah pengguna cryptocurrency telah mencapai lebih dari setengah miliar orang, atau sekitar 6% dari populasi bumi. Menurut data terkini, jumlah pemegang Ethereum telah meningkat dari 89 juta menjadi 124 juta, sementara jumlah pemilik bitcoin pada akhir tahun meningkat dari 222 juta menjadi 296 juta orang.

Penerimaan jenis aset baru ini juga semakin meningkat di kalangan perwakilan modal besar. Pekan lalu, Morgan Stanley menerbitkan dokumen berjudul "Digital (De)Dolarization?", yang ditulis oleh COO bank investasi Andrew Peel. Menurut penulisnya, terdapat perubahan yang jelas untuk mengurangi ketergantungan pada dolar, sekaligus memicu minat terhadap mata uang digital seperti bitcoin, stablecoin, dan CBDC. Peel menulis bahwa lonjakan minat terhadap aset-aset ini baru-baru ini dapat mengubah lanskap mata uang secara signifikan. Menurut survei dari Sygnum Bank baru-baru ini, lebih dari 80% investor institusi percaya bahwa cryptocurrency telah memainkan peran penting dalam industri keuangan global.

● Pada malam tanggal 26 Januari, ketika ulasan ini ditulis, BTC/USD diperdagangkan di sekitar $42,000. Total kapitalisasi pasar pasar kripto mencapai $1,61 triliun, turun dari $1,64 triliun pada minggu lalu. Indeks Ketakutan & Keserakahan Bitcoin tetap berada di zona Netral pada 49 poin, sedikit turun dari 51 pada minggu sebelumnya.

NordFX Analytical Group

Pemberitahuan: Materi ini bukan merupakan rekomendasi investasi atau panduan untuk bekerja di pasar keuangan dan dimaksudkan untuk tujuan informasi saja. Perdagangan di pasar keuangan berisiko dan dapat mengakibatkan hilangnya seluruh dana yang disetorkan.