EUR/USD: Bulls yang Lemah vs. Bears yang Lemah

● Sepanjang minggu lalu, EUR/USD telah diperdagangkan dalam saluran yang sempit. Berita yang mendukung Euro mendorongnya menuju level resistensi di 1.0865, sementara perkembangan positif untuk Dolar membawanya kembali ke level support di 1.0800. Namun, baik bulls maupun bears tidak memiliki kekuatan yang cukup untuk menembus garis pertahanan ini.

● Data PDB awal untuk AS pada Q4 2023, yang dirilis pada hari Rabu, 28 Februari, memberikan tekanan pada mata uang Amerika karena jatuh jauh dari perkiraan dan angka sebelumnya - 3,2% terhadap 3,3% dan 4,9%, masing-masing. Namun, Dolar berhasil memulihkan kerugiannya pada hari berikutnya. Rebound ini terkait dengan Personal Consumption Expenditures (PCE) Index atau Indeks Pengeluaran Konsumsi Pribadi di AS, sebuah ukuran yang digunakan oleh Federal Reserve untuk menghitung tingkat inflasi dan faktor penting dalam menentukan tindakan regulator di masa depan.

Laporan Biro Analisis Ekonomi AS, yang dirilis pada tanggal 29 Februari, mengungkapkan bahwa Indeks Inti PCE, yang tidak termasuk harga-harga makanan dan energi yang bergejolak, mencapai 2,8% dari tahun ke tahun di bulan Januari. Angka ini sedikit di bawah nilai sebelumnya yaitu sebesar 2,9%, namun sesuai dengan perkiraan para analis. Secara bulanan, PCE meningkat dari 0,1% menjadi 0,4%. Para pelaku pasar segera teringat akan data inflasi konsumen (CPI) dan produsen (PPI) yang telah dipublikasikan sebelumnya, yang lebih tinggi dari yang diperkirakan. Hal ini meyakinkan mereka bahwa, meskipun terjadi penurunan PDB, regulator mungkin akan terus menunda dimulainya pelonggaran kebijakan moneter. (Saat ini, pasar memperkirakan Fed akan memulai siklus penurunan suku bunga di bulan Juni).

Komentar hawkish dari pejabat Federal Reserve, setelah publikasi PCE, mendukung mata uang Amerika. Mary Daly, kepala Federal Reserve Bank of San Francisco, menyatakan bahwa menurunkan suku bunga terlalu cepat dapat menyebabkan stagnasi inflasi. Sementara itu, koleganya, Raphael Bostic, presiden Federal Reserve Bank of Atlanta, menyatakan bahwa mungkin akan lebih baik untuk mulai menurunkan suku bunga di musim panas.

● Penjualan mata uang tunggal Eropa juga dipengaruhi oleh statistik yang relatif lemah dari zona euro, dimana volume pinjaman konsumen pada bulan Januari menunjukkan pertumbuhan paling lambat sejak tahun 2016. Indikator ini hanya meningkat sebesar 0,3%. Para ahli mengutip tekanan pada konsumen dari tingginya suku bunga Bank Sentral Eropa (ECB) sebagai alasan utama tren ini, yang dapat menjadi argumen tambahan untuk menurunkannya.

Mengenai inflasi konsumen, angka-angka di Eropa cukup beragam. Data yang dipublikasikan pada awal minggu lalu dari Spanyol dan Perancis lebih kuat dari perkiraan. Sementara itu, di Jerman, CPI turun dari sebelumnya 3,1% menjadi 2,7% dari tahun ke tahun, sesuai dengan ekspektasi pasar. Dinamika pasangan EUR/USD dapat dipengaruhi oleh angka-angka keseluruhan Zona Euro, yang dipublikasikan pada hari pertama musim semi. Laporan awal dari Eurostat menunjukkan bahwa Indeks Harga Konsumen (IHK) naik sebesar 2,6% tahun ke tahun di bulan Februari, lebih rendah dari pertumbuhan 2,8% di bulan Januari namun di atas perkiraan 2,5%. Inflasi inti untuk bulan tersebut turun menjadi sebesar 3,1% tahun ke tahun dibandingkan dengan angka sebelumnya 3,3%, tetapi melebihi ekspektasi 2,9%. Sementara inflasi turun secara tahunan, inflasi naik tajam secara bulanan, dari -0,4% menjadi +0,6%.

● Pada akhir minggu kerja, nilai akhir Purchasing Managers' Index (PMI) dari Sektor Manufaktur di Amerika Serikat dirilis, dan agak mengecewakan para pelaku pasar. PMI untuk bulan Februari turun dari 49,1 ke 47,8 poin, meskipun diperkirakan akan naik ke 49,5 poin. Akibatnya, setelah rebound dari level support di 1.0800, pasangan EUR/USD kembali bergerak naik dan menutup pekan ini di 1.0839. Untuk perkiraan jangka pendek, pada malam hari Jumat, 1 Maret, sebanyak 45% ahli memilih penguatan Dolar dan penurunan pasangan mata uang ini. Sekitar 30% berpihak pada euro, sementara 25% memegang posisi netral. Di antara osilator pada D1, hanya 20% yang berwarna merah, 20% lainnya berwarna abu-abu netral, dan 60% sisanya berwarna hijau, dengan 10% di antaranya berada di zona overbought (jenuh beli). Di antara indikator tren: sebanyak 20% berwarna merah, dan 80% berwarna hijau. Level support terdekat untuk pasangan ini berada di 1.0800, diikuti oleh 1.0725-1.0740, 1.0680-1.0695, 1.0620, 1.0495-1.0515, dan 1.0450. Zona resistensi terletak di 1.0845-1.0865, 1.0925, 1.0985-1.1015, 1.1050, 1.1110-1.1140, dan 1.1230-1.1275.

● Untuk minggu depan, nilai Purchasing Managers' Index (PMI) Sektor Jasa di AS akan diumumkan pada hari Selasa, 5 Maret. Hari Rabu dan Kamis akan menghadirkan sejumlah data dari pasar tenaga kerja AS, dengan Ketua Federal Reserve Jerome Powell dijadwalkan berbicara di Kongres pada hari yang sama. Acara utama minggu ini adalah pertemuan Bank Sentral Eropa (ECB) pada hari Kamis, 7 Maret. Para pelaku pasar memperkirakan regulator pan-Eropa ini akan mempertahankan suku bunga tidak berubah pada 4,50%, sehingga konferensi pers berikutnya oleh pimpinan bank sentral dan komentar mereka mengenai kebijakan moneter di masa depan akan menjadi hal yang menarik. Akhir minggu ini juga bisa menjadi sangat fluktuatif. Pada hari Jumat, 8 Maret, pertama-tama kita akan menerima data PDB Zona Euro untuk Q4 2023, diikuti oleh sejumlah statistik yang sangat penting dari pasar tenaga kerja Amerika, termasuk tingkat pengangguran, tingkat upah rata-rata, dan jumlah pekerjaan baru yang tercipta di luar sektor pertanian (Non-Farm Payrolls, NFP).

GBP/USD: Akankah Anggaran Mendukung Pound?

● Dengan pertemuan Bank Sentral Eropa (ECB) yang tinggal beberapa hari lagi, pertemuan Federal Reserve (Fed) dan Bank of England (BoE) tidak akan diadakan dalam waktu dekat, yaitu pada tanggal 20 dan 21 Maret. Peristiwa penting terdekat untuk Pound Sterling di minggu mendatang adalah pengumuman anggaran oleh Pemerintah Inggris pada hari Rabu, 6 Maret. Anggaran ini bersifat pra-pemilu, dan oleh karena itu, menurut para ahli strategi di Rabobank Belanda, anggaran ini dapat berdampak signifikan pada mata uang Inggris, yang pada tahun 2024 merupakan mata uang G10 tersukses kedua setelah Dolar AS.

Perlu dicatat bahwa, menurut peraturan yang berlaku saat ini, pemilihan umum di Inggris harus dilaksanakan selambat-lambatnya pada tanggal 28 Januari 2025. Menurut The Guardian, Perdana Menteri Rishi Sunak condong untuk mengadakannya pada paruh kedua tahun 2024. Namun, The Daily Telegraph melaporkan bahwa pemilihan majelis rendah Parlemen Inggris dapat dilakukan lebih awal: paling cepat pada musim semi ini.

● Para ekonom di Rabobank mengantisipasi bahwa anggaran pra-pemilu akan mencakup insentif fiskal, yang dapat menjadi stimulus baru untuk memperkuat pound. Hal ini memerlukan pelonggaran kebijakan fiskal yang moderat, yang berpotensi melibatkan lebih banyak perubahan dalam asuransi nasional daripada pajak penghasilan. Setiap reformasi yang dapat meningkatkan insentif untuk bekerja atau perubahan regulasi yang dapat meningkatkan insentif investasi akan menjadi perhatian khusus bagi pasar. Peningkatan jumlah tenaga kerja akan berkontribusi pada pertumbuhan ekonomi dan, oleh karena itu, dapat dilihat sebagai faktor yang menguntungkan bagi pound Inggris.

Baik Rabobank maupun MUFG Bank Jepang percaya bahwa potensi insentif fiskal yang ada tidak akan cukup untuk meningkatkan metrik ekonomi Inggris secara signifikan. Namun, bahkan sejumlah kecil stimulus semacam itu kemungkinan akan memperkuat pandangan umum bahwa Bank of England tidak akan terburu-buru untuk menurunkan suku bunga dan tidak akan melakukannya pada bulan Mei atau Juni.

● Perlu diingat bahwa pada pertemuan tanggal 1 Februari lalu, Bank of England (BoE) mempertahankan suku bunga di level 5,25%. Pernyataan yang menyertainya menyebutkan bahwa "diperlukan lebih banyak bukti bahwa Indeks Harga Konsumen akan turun menjadi 2,0% dan tetap pada level ini sebelum menurunkan suku bunga." Para pelaku pasar mengantisipasi penurunan suku bunga pertama yang akan dilakukan di bulan Agustus. Ekspektasi ini telah diperhitungkan dalam harga dan mencegah GBP/USD untuk menurun.

Namun, jika inflasi tetap tidak berubah pada 4,0% di bulan Februari dan PDB negara tersebut mengalami kontraksi sebesar -0,3%, tampaknya Pemerintah berniat untuk meningkatkan perekonomian dengan insentif fiskal baru. Meskipun demikian, jika langkah-langkah ini tidak menghasilkan pertumbuhan PDB, diskusi mungkin sekali lagi mengarah pada penurunan suku bunga dalam waktu dekat, yang akan memberikan tekanan pada pound.

● GBP/USD mengakhiri pekan lalu di level 1.2652, gagal menembus saluran sideways jangka menengah di 1.2600-1.2800. Mengenai perkiraan analis untuk waktu dekat, pendapat mereka terbagi rata: sepertiga memilih penurunan pasangan, sepertiga memilih kenaikan, dan sepertiga tetap netral. Di antara osilator pada D1, sebanyak 25% mengarah ke selatan, 40% mengarah ke utara, dan 35% sisanya mengarah ke timur. Indikator tren, seperti seminggu yang lalu, menunjukkan bias yang signifikan terhadap mata uang Inggris - 80% menunjukkan ke utara dan 20% ke selatan. Jika pasangan ini bergerak ke selatan, pasangan ini akan menemukan level dan zona support di 1.2575-1.2600, 1.2500-1.2535, 1.2450, 1.2375, dan 1.2330. Jika terjadi kenaikan, maka akan bertemu dengan resisten di level 1.2695-1.2710, 1.2785-1.2815, 1.2880, 1.2940, 1.3000, dan 1.3140.

● Selain pengumuman anggaran negara pada tanggal 6 Maret, tidak terdapat statistik makroekonomi yang signifikan terkait ekonomi Inggris yang dijadwalkan untuk dirilis dalam minggu ini.

USD/JPY: Prediksi Kelopak Bunga

● Ada sebuah metode kuno untuk meramal dengan menggunakan sebuah bunga. Seorang gadis mengambil sekuntum bunga di tangannya dan memetik kelopak bunga satu per satu: kelopak pertama berarti seseorang akan mencintainya, kelopak kedua berarti tidak, kelopak ketiga berarti cinta, kelopak keempat berarti tidak ada cinta, dan seterusnya hingga kelopak bunga habis. Nasib yang dinyatakan oleh kelopak terakhir diyakini akan menjadi kenyataan. Metode ramalan dengan cara ini dapat diterapkan pada Bank of Japan (BoJ): akan mengubah kebijakan moneternya, tidak akan berubah, akan berubah, tidak akan berubah...

Suku bunga rendah membuat yen menjadi murah, yang pada gilirannya menstimulasi ekspor, membuat barang-barang Jepang menjadi kompetitif di pasar luar negeri. Namun, di sisi lain, hal ini menimbulkan masalah bagi industri nasional karena membuat impor menjadi lebih mahal, terutama impor bahan baku dan sumber daya energi.

Pada bulan Januari, neraca perdagangan menjadi negatif secara tajam. Jika pada bulan Desember neraca mendukung impor (+69 miliar yen), pada bulan Januari, neraca tersebut jatuh ke minus 1758 miliar yen. Melihat neraca sepanjang tahun 2023, impor sering kali kalah dari ekspor. Produksi industri turun -7,5% pada bulan Januari, yang lebih buruk dari pertumbuhan sebelumnya sebesar +1,4% dan perkiraan -6,7%. Oleh karena itu, para pejabat Jepang, seperti halnya dengan metode bunga, bertanya-tanya apa yang lebih baik dan lebih penting - mendukung ekonomi atau memerangi inflasi. Sementara itu, BoJ tidak mengambil langkah konkret apapun dan membatasi diri pada pernyataan yang tidak jelas, seringkali sangat kontradiktif.

● Pada tanggal 29 Februari, menyusul komentar hawkish dari anggota Dewan Bank of Japan (BoJ) Hajime Takata, imbal hasil obligasi pemerintah Jepang naik dari 0,68% ke 0,71%, dan USD/JPY anjlok dari 150.14 ke 149.20. Pejabat tinggi ini menyatakan bahwa BoJ harus mempertimbangkan kemungkinan untuk mengadopsi langkah-langkah penanggulangan yang fleksibel, termasuk beralih dari kebijakan pelonggaran moneter, yang ditafsirkan oleh para investor sebagai sinyal kenaikan suku bunga.

Namun, sehari kemudian, Kazuo Ueda, kepala Bank of Japan, menyatakan bahwa ekonomi negara itu akan terus pulih secara bertahap, dan penurunan PDB pada kuartal keempat merupakan koreksi setelah pertumbuhan yang kuat yang dipicu oleh pemulihan ekonomi pasca pandemi COVID-19. Menurut Ueda, inflasi menurun dengan laju yang lebih cepat dari yang diperkirakan, tanpa kenaikan suku bunga. Setelah itu, pasangan USD/JPY berbalik arah, menuju ke utara dan naik ke 150.70.

● Keuntungan utama yen saat ini adalah bahwa ketika bank-bank sentral utama G10 sedang mempertimbangkan untuk melonggarkan kebijakan mereka, Bank of Japan hanya bisa mempertimbangkan untuk mengetatkan kebijakannya. Jelas bahwa mereka tidak akan menurunkan suku bunga negatif -0,10%. Commerzbank masih tidak mengesampingkan kemungkinan bahwa BoJ dapat memutuskan untuk mengambil langkah awal menuju normalisasi kebijakan moneternya dalam waktu dekat. "Namun, kami memperkirakan hal ini akan bersifat terbatas," tulis para ekonom bank tersebut. "Seperti pada tahun 2000 dan 2006, kenaikan suku bunga pertama kemungkinan akan memperlambat inflasi. Setelah itu, tidak akan ada normalisasi lebih lanjut." Akibatnya, Commerzbank memperkirakan penurunan bertahap dalam USD/JPY ke 142.00 pada bulan Desember tahun ini, diikuti oleh kenaikan yang stabil ke 146.00 pada akhir tahun 2025.

● Minggu lalu ditutup di 150.10 untuk pasangan ini, menyusul perilisan data PMI yang lemah di sektor manufaktur AS. Ke depan, perkiraan median analis memposisikan sebanyak 60% mendukung penurunan untuk pasangan USD/JPY, sekitar 20% untuk kenaikan, dan 20% sisanya tetap ragu-ragu. Pada osilator D1, sebanyak 65% berwarna hijau (dengan 10% berada di zona overbought atau jenuh beli), dan 35% sisanya menampilkan warna abu-abu netral. Demikian pula, sebanyak 65% indikator tren berwarna hijau, dengan 35% berwarna merah. Level support terdekat berada di 149.60, diikuti oleh 149.20, 148.25-148.40, 147.65, 146.65-146.85, 144.90-145.30, 143.40-143.75, 142.20, dan 140.25-140.60. Level dan zona resistance berada di 150.90, 151.70-152.05, dan 153.15.

● Dalam kalender minggu depan, Selasa, 5 Maret, merupakan hari yang penting untuk pengumuman Indeks Harga Konsumen (IHK) di wilayah Tokyo. Tidak terdapat peristiwa penting lainnya yang berkaitan dengan ekonomi Jepang yang dijadwalkan dalam waktu dekat.

CRYPTOCURRENCIES: Rekor Baru untuk "Naked King"

● Minggu lalu, bitcoin mencetak rekor tertinggi dalam sejarah terhadap mata uang lokal di banyak negara. Saat ini, mata uang kripto terkemuka ini bertujuan untuk menguji dan mungkin melampaui level tertinggi sepanjang masa di $68.917, yang dicapai pada tanggal 10 November 2021. Setidaknya, dinamika saat ini menunjukkan tujuan ini: mulai dari $50.894 pada hari Senin, 26 Februari, BTC/USD melonjak menjadi $63.925 pada hari Rabu, naik lebih dari 25% hanya dalam tiga hari. Pada titik ini, Indeks Ketakutan & Keserakahan Bitcoin melonjak hingga 82 poin, memasuki zona Keserakahan Ekstrim. Seperti yang ditulis oleh Matt Simpson, seorang analis pasar senior di City Index, "Jika ini adalah pasar lain, ini mungkin akan diklasifikasikan sebagai 'puncak kepanasan - menjauhlah dari gelembung ini'. Namun bitcoin telah memasuki fase reli parabola, dan tidak ada tanda-tanda segera terbentuknya puncak.".

● Mari kita ingat bahwa pada tanggal 1 Februari, BTC diperdagangkan pada harga $41.877. Dengan demikian, dalam 29 hari, emas digital ini naik sekitar 50%, menjadikan bulan Februari lalu sebagai bulan tersukses bagi para investor dalam tiga tahun terakhir. Kami telah membahas secara menyeluruh lima alasan di balik reli naik yang sedang berlangsung dalam ulasan kami sebelumnya, mulai dari yang paling penting hingga yang paling tidak penting. Investasi besar dalam ETF Bitcoin spot bertindak sebagai katalisator untuk permintaan yang hiruk pikuk terhadap bitcoin. Namun, seperti yang dicatat oleh JPMorgan, pembelian oleh investor kripto ritel dengan jumlah yang relatif kecil bahkan telah melampaui arus kas dari perusahaan-perusahaan besar pada saat ini.

Analis Glassnode percaya bahwa situasi saat ini menyerupai ledakan yang terjadi pada tahun 2020-2021. Dinamika arus modal, aktivitas pertukaran, leverage dalam derivatif kripto, dan permintaan dari spekulan institusional dan ritel, semuanya menunjukkan ledakan selera risiko investor. Tanda-tanda sentimen spekulatif juga muncul di pasar derivatif. Total minat terbuka (Open Interest atau OI) dalam bitcoin berjangka mencapai $21 miliar dan juga mendekati level euforia tahun 2021. Hanya dalam 7% hari perdagangan nilai OI lebih tinggi. Peningkatan substansial dalam likuidasi posisi short atau jual pada bitcoin bertindak sebagai pemicu tambahan.

● Sang investor, pendiri Heisenberg Capital, dan pembawa acara Keiser Report, Max Keiser, membandingkan investasi dalam mata uang kripto terkemuka dengan membeli saham Berkshire Hathaway milik Warren Buffett pada bulan Maret 1985, saat itu harganya $1.500 per lembar. Sejak saat itu, harga saham tersebut telah naik menjadi $629.000. Menurut Keiser, bitcoin memiliki potensi untuk meningkat lebih dari 41.000%. Jika mata uang kripto terkemuka ini mengalami pertumbuhan yang begitu cepat, setiap koin akan bernilai lebih dari $21.000.000, dan kapitalisasi pasar aset digital ini akan melebihi $450 triliun. (Sebagai perbandingan, kapitalisasi pasar Apple Inc. saat ini adalah sebesar $2,82 triliun, menjadikannya salah satu perusahaan paling bernilai di dunia, diikuti oleh Microsoft sebesar $2,0 triliun, Alphabet sebesar $1,77 triliun, dan Amazon sebesar $1,6 triliun).

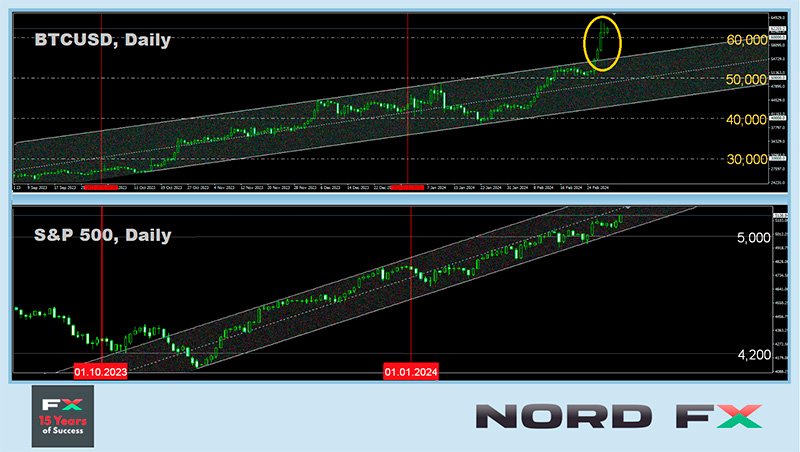

Lebih lanjut, Max Keiser memperingatkan para trader dan investor akan potensi kejatuhan besar di pasar saham AS. Ia menyatakan, "Kejatuhan yang mirip dengan tahun 1987 akan terjadi. Bitcoin adalah tempat berlindung yang sempurna, yang harganya akan melonjak di atas $500.000." Perlu dicatat bahwa bitcoin telah sepenuhnya "terlepas" dari aset berisiko seperti saham, dan korelasinya dengan indeks saham seperti S&P500, Dow Jones, dan Nasdaq telah turun ke nol.

● Setelah BTC/USD menembus level $56.000 pada tanggal 27 Februari, trader legendaris, analis, dan kepala Factor LLC, Peter Brandt, merevisi prediksi nilai mata uang kripto pertama di tahun 2025 dari sebelumnya $120.000 menjadi sebesar $200.000. Pakar ini menaikkan standar karena bitcoin mengatasi batas atas resistensi saluran 15 bulan (pada grafik BTC/USD, ini adalah garis tren yang menghubungkan posisi terendah pada bulan November 2022 dan September 2023, serta posisi tertinggi pada bulan April 2023 dan Januari 2024). Menurut Brandt, siklus bullish saat ini akan berakhir pada bulan Agustus-September 2025. Pada saat itu, harga emas digital akan mencapai target yang ditetapkan.

Mengenai titik keluar dari posisi tersebut, Brandt, setengah bercanda, setengah serius, menulis bahwa ia akan menggunakan mata laser pada jaringan X sebagai "indikator pelawan", seperti pada tahun 2021. "Jadi, teman-teman," desaknya, "jika Anda ingin bitcoin mempertahankan tren yang kuat, tolong jangan memposting mata laser pada gambar profil media sosial Anda. Terlalu banyak mata laser adalah sinyal jual."

Hal serupa juga disampaikan oleh ChatGPT-4. Menurut Artificial Intelligence atau kecerdasan buatan ini, pada bulan Agustus 2025, harga BTC dapat mencapai $179.000. Namun, ChatGPT-4 mengakui sulitnya melakukan prakiraan yang tepat dan memperingatkan bahwa "perhitungan ini bersifat spekulatif dan bergantung pada berbagai faktor ekonomi, peraturan, dan teknologi yang tidak dapat diprediksi.".

● Mengenai tahun ini, 2024, harga mata uang kripto pertama dapat mencapai $150.000 dalam 10 bulan ke depan. Pendapat ini diungkapkan oleh Tom Lee, salah satu pendiri perusahaan analitik Fundstrat, dalam sebuah wawancara dengan CNBC. "ETF meningkatkan permintaan, penurunan suku bunga hingga separuhnya mengurangi pasokan, dan pelonggaran kebijakan moneter yang diharapkan, semuanya mendukung aset-aset berisiko dan bitcoin," jelasnya. Pada saat yang sama, pakar tersebut percaya bahwa koreksi di pasar kripto seharusnya tidak diharapkan dalam waktu dekat. Dalam perspektif jangka panjang, Lee mengulangi perkiraannya pada bulan Januari bahwa bitcoin akan mencapai $500.000 dalam waktu lima tahun. "Ini adalah uang yang sehat, saya pikir mata uang ini akan membuktikan kegunaannya. Ini adalah penyimpan nilai yang bagus, aset risiko yang bagus, dan juga sangat aman," tambah salah satu pendiri dari Fundstrat.

● Pada saat ulasan ini ditulis pada malam hari Jumat, 1 Maret, BTC/USD diperdagangkan di sekitar $62.500. Total kapitalisasi pasar pasar kripto telah melampaui ambang batas penting $2 triliun dan mencapai $2,34 triliun (naik dari $1,95 triliun seminggu yang lalu). Indeks Ketakutan & Keserakahan Kripto telah meningkat dari 76 menjadi 80 poin dan berada di zona Keserakahan Ekstrim.

● Dan terakhir, ada seekor lalat di tengah-tengah kegembiraan umum. Berlawanan dengan banyak penggemar bitcoin, para ahli di Bank Sentral Eropa percaya bahwa nilai wajar BTC adalah... nol. Dan hal ini terlepas dari persetujuan ETF bitcoin spot di AS dan reli harga saat ini.

Pada bulan November 2022, para ahli ECB menerbitkan artikel berjudul "Bitcoin's Last Stand". Di sana, mereka menyebut stabilisasi harga mata uang kripto sebagai "napas terakhir yang diinduksi secara artifisial sebelum jalan menuju ketidakrelevanan tertinggi". Sejak saat itu, harga emas digital telah meningkat dari ~$17.000 menjadi ~$60.000. Namun, hal ini tidak membuat para spesialis bank mengubah pendapat mereka. Dalam sebuah esai baru berjudul "Persetujuan ETF - Pakaian Baru untuk Raja Telanjang", mereka menyatakan bahwa mereka benar dalam argumen utama mereka lebih dari setahun yang lalu. Pertama, bitcoin telah gagal sebagai mata uang digital terdesentralisasi global untuk pembayaran. Kedua, mata uang digital ini belum menjadi aset investasi yang cocok yang nilainya pasti akan meningkat.

"Bitcoin masih belum cocok sebagai investasi," tulis esai tersebut. "Bitcoin tidak menghasilkan arus kas (seperti real estat) atau dividen (seperti saham), tidak dapat digunakan secara produktif (seperti komoditas), tidak menawarkan manfaat sosial (seperti perhiasan emas), atau nilai subyektif berdasarkan kemampuan yang luar biasa (seperti karya seni)," kata para ahli ECB. Akan menarik untuk melihat apa yang akan mereka katakan jika, misalnya, prakiraan dari Max Keiser menjadi kenyataan, dan "naked king" bernilai $21 juta per koin.

NordFX Analytical Group

Pemberitahuan: Materi ini bukan merupakan rekomendasi investasi atau panduan untuk bekerja di pasar keuangan dan dimaksudkan untuk tujuan informasi saja. Perdagangan di pasar keuangan berisiko dan dapat mengakibatkan hilangnya seluruh dana yang disetorkan.